M&Aを検討している経営者の方は、M&Aの具体的な流れについて詳しく把握しておきたいですよね。

当記事ではM&Aの流れについて、検討段階にすべきことから、専門家への相談、企業同士のマッチング時・交渉時の詳細まで解説します。

また、最終契約のフェーズや、クロージング後にすべきことまで詳しくご紹介します。

当記事のみでM&Aの流れについての疑問がなくなり、安心してM&Aを実施できるようになりますので、ぜひ参考にしてください。

目次

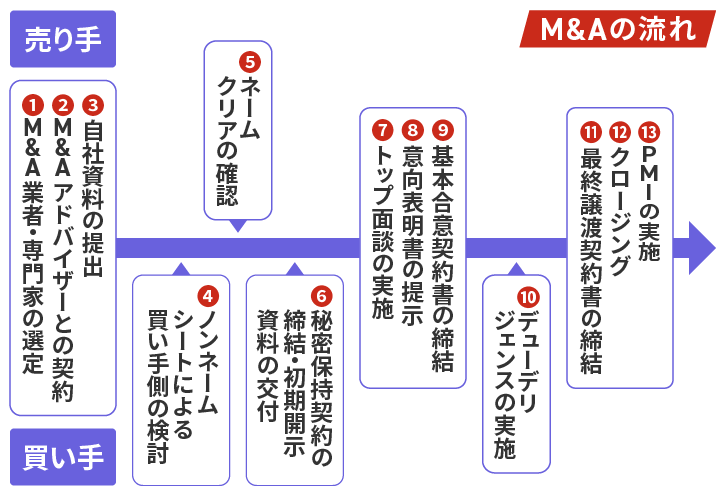

M&Aの基本的な流れをステップごとに解説!一連のフローとは

基本的なM&Aの流れは以下の通りです。

- 1.M&A業者・専門家の選定

- 2.M&Aアドバイザーとの契約

- 3.自社資料の提出・提案資料の作成

- 4.ノンネームシートによる買い手側の検討

- 5.ネームクリアの確認

- 6.秘密保持契約の締結・初期的検討

- 7.トップ面談の実施

- 8.意向表明書の提示

- 9.基本合意契約書の締結

- 10.デューデリジェンスの実施

- 11.最終譲渡契約書の締結

- 12.クロージング

- 13.PMI

また、各フェーズ内で実施すべき内容の詳細を解説します。

–M&A検討のフェーズ–

M&Aの検討段階において、買い手・売り手双方の企業がすべきことは、M&A実施目的の明確化です。

買い手企業は、買収後の組織体制や経営方針を検討し、ビジョンを明確にしておきましょう。

一方売り手企業は、不採算事業の譲渡や後継者不在問題の解消など、譲渡したい理由はさまざまであると考えられます。

またM&Aの流れの中では、M&Aに関する知識をはじめ、法律・税務・財務などさまざまな専門知識を要します。

よってM&Aを実施する際は、M&A仲介業者やFA(ファイナンシャルアドバイザー)などの専門家に仲介を依頼することが一般的です。

この章では、M&A業者・専門家の選定ポイントについて解説します。

1.M&A業者・専門家の選定

M&Aの戦略を立案するには、先述の通り財務・税務・法務など、さまざまな専門知識が必要です。

M&Aの専門家であるM&A仲介業者やFAに相談することで、スムーズなM&A実行が期待できるため、M&A検討段階から業者を選定し相談することがおすすめです。

M&A業者の選定ポイントとしては、以下の2つが大切です。

- 手数料体系

- 仲介かFAか

M&Aを遂行する上で、業者次第でコストや戦略に大きな差が出ることはもちろん、仲介かFAかによって方針に大きな違いが出ます。

各ポイントについて、詳しく解説します。

1-1.手数料の比較・確認

M&A業者に一連の流れの仲介を依頼する際は、一般的に以下の手数料が必要です。

▼M&Aの流れにおける、フェーズごとの手数料

| フェーズ | 手数料 |

| 相談~基本合意契約時 | 相談料 |

| 着手金 | |

| 買収成立まで | デューデリジェンス費用 |

| 中間金 | |

| M&A成立後 | 成功報酬 |

| 月額報酬 | リテイナーフィー・月額報酬 |

M&A仲介業者とFAで手数料に大きな差はありませんが、業者ごとに手数料は異なります。

相談料や着手金をはじめ、月額報酬が発生する場合は非常にコストが膨らんでしまうため、M&A成立後の成功報酬のみ発生する「完全成功報酬制」を採用している企業がオススメです。

手数料の詳細やコストの目安については後述します。

1-2.FA契約か仲介か検討

M&A業者は、大きくFAとM&A仲介の2つに分かれます。

いずれも売り手・買い手候補企業を探すことや、交渉の進め方についての助言、スケジューリング、企業価値の算出など、M&Aの遂行に際する助言業務をする点は同じです。

ただ、M&A仲介は中立的な立場で、売り手・買い手双方の企業にアドバイスするのに対し、FAはどちらか一方(契約した会社)の利益最大化を目的として助言するという違いがあります。

また、M&A仲介業者とFAの違いについて、以下の通り表にまとめました。

| M&A仲介業者 | FA | |

| 仲介の方針 | 双方の利益最大化 | 契約した企業の利益最大化 |

| 費用・料金 | 同水準 | 同水準 |

| メリット | ・条件交渉の仲介により、スムーズなM&A成立が見込める・幅広いネットワークから、候補先企業を選定してもらえる | ・契約した企業側の利益を最大化するように行動してもらえる・候補企業選定からDD、クロージングまで幅広くサポートしてもらえる |

| デメリット | ・利益相反(売り手・買い手のいずれかに利益が偏ること)に陥るケースがある | ・条件の落としどころが見つけづらく、交渉が長引く恐れがある |

それぞれの業者間で、費用や料金は同水準ですが、仲介の方針やメリット・デメリットに上記のような差があります。

これらを踏まえ、自社の方針にマッチした業者の選定が大切です。

–M&A専門家への相談・契約のフェーズ–

業者選定が終えたら、M&A専門家への相談・契約のフェーズに移行します。

M&Aの流れにおいて、このステップで正確かつ漏れなく相談や要望を伝えることで、M&Aの成功に大きく近づきます。

2.M&Aアドバイザーとの契約

M&Aアドバイザーとは、M&Aに関するアドバイスや助言業務を担当する人のことです。

アドバイザーへ相談し、M&Aを進める場合は、M&A業者との契約を締結します。

業者によって得意業界や知識、仲介方針や料金体系が大きく異なるため、さまざまな業者へ相談し、比較したうえで選定・契約しましょう。

また、業者によってはこのタイミングで「相談料・着手金」が発生するケースがあります。

リテイナーフィー・月額報酬が設定されている場合、契約したタイミングから費用が発生するため、注意が必要です。

3.自社資料の提出・提案資料の作成

M&A業者へ相談するタイミングで、自社の資料を提出します。

この資料をもとに、アドバイザー側で提案資料が作成されるため、売り手企業は自社の魅力が漏れなく伝わる資料を作成しましょう。

また、簿外負債の存在は、その旨も伝えておきましょう。

M&Aの流れの後半で、一般的に買い手企業による「デューデリジェンス(買収監査)」が実施されます。

このタイミングで簿外債務が判明すると、譲渡金額の見直しや信頼失墜につながり、破談などのトラブルにつながる恐れがあります。

そのため、自社に不利な情報も漏れなく伝えて、それを踏まえた戦略を検討してもらいましょう。

–マッチング・交渉フェーズ–

続いて、買い手・売り手企業のマッチング・交渉フェーズに進みます。

マッチング・交渉フェーズでは、M&Aは目的ではなく手段であることを、念頭においておかなければなりません。

M&Aの検討から契約成立まで、M&Aに関する一連の流れはおおよそ半年〜一年程度の期間を要します。

スムーズに進めば問題ありませんが、相手企業が見つからず時間が経過すると、M&Aを成立させることが目的になってしまいがちです。

なので、あくまでM&Aは手段であることを認識し、当初の目的に沿っているかを常に考えておきましょう。

4.ノンネームシートによる買い手側の検討

売り手企業は、企業名が特定できないような形の企業概要書(ノンネームシート)を作成します。

企業名を伏せるのは、自社がM&Aを検討しているという情報が漏れると取引先や従業員の信頼失墜につながるケースがあるためです。

ノンネームシートに記載される項目は主に、「業種・所在地・事業規模・業績・売却理由・希望価格・想定されるM&Aスキーム」などが挙げられます。

一般的にノンネームシートはM&A業者によって作成され、買い手企業は複数のノンネームシートをもとに、買収対象を選定します。

そのため、売り手企業は自社の魅力・強みについて、業者へ漏れなく伝えておくことが大切です。

5.ネームクリアの確認

次に、ネームクリアの確認が実施されます。

ネームクリアとは、買い手候補に譲渡対象の企業名を開示することです。

ノンネームシートでの検討を経て、ネームクリアを実施することで、自社の情報漏洩を防ぎつつ買収したい意志の強い企業とのマッチングができる可能性が高まります。

6.秘密保持契約の締結・初期開示資料の交付

M&A業者を介して秘密保持契約を締結します。

M&Aを進めていくうえで、売り手企業側はさまざまな機密情報を開示しなければなりません。

企業名や詳細な財務情報を開示するうえで、情報漏洩を防ぐためにも、秘密保持契約を締結する必要があります。

秘密保持契約を締結後、売り手企業名が入った企業概要書や初期開示資料を買い手に交付し、買い手企業が検討することになります。

7.トップ面談の実施

売り手・買い手企業がマッチングし、M&Aを進める方針となれば、双方の企業のトップ同士で面談を実施します。

トップ面談では一般的に、買い手企業が企業概要書で確認できなかった、売り手企業の不明点を確認するケースが大半です。

また、売り手企業側も、自身が引退後の役員の待遇はどうなるかや、自社の大切な従業員やクライアント・取引先を任せても問題ないかなど、相手企業を選定します。

トップ面談は双方の経営陣が参加する重要な会議であるため、事前に確認したい内容を洗い出しておくことが大切です。

8.意向表明書の提示

トップ面談を経て、M&Aを進める移行がある場合、買い手企業から売り手企業へ、意向表明書を提示します。

意向表明書の提出は必須ではありませんが、企業を譲受したいという意思が明確に売り手企業へ伝わり、交渉がスムーズに進むでしょう。

特に理由がない限りは、意向表明書を提出することがおすすめです。

9.基本合意契約書の締結

売り手・買い手企業双方の合意が得られると、基本合意契約書を締結します。

基本合意契約書とは、M&Aスキームや取引価格、今後のスケジュール、デューデリジェンスの協力など、現時点の決定事項が記載された書面です。

さらに、M&Aの実施には多大なコストを要するため、他の買い手候補との交渉を禁止する(独占交渉権)旨の内容が記載されるケースがあります。

また、基本合意契約書には法的拘束力はなく、この段階での契約内容は暫定です。

デューデリジェンスの結果によって、最終的な取引価格やM&Aを実施するか否かが判断されます。

–最終契約フェーズ–

M&Aの流れの中で、最終契約フェーズにおいては、買い手企業によるデューデリジェンス実施ののち、最終の条件交渉がなされたのち、最終契約が締結されます。

それぞれのステップについて、詳しく解説します。

10.デューデリジェンスの実施

デューデリジェンスとは、買い手企業が売り手企業の潜在的リスクを把握するために、弁護士や公認会計士などの専門家へ実態調査を依頼することを指します。

法務・財務・税務など、さまざまな面で売り手企業が抱えている潜在的なリスクや問題点を調査・把握し、企業譲渡後に想定外の事態に陥らないようにするための工程です。

DDで簿外債務や偶発債務などが判明した場合、これらの結果を踏まえ、最終的な譲渡金額や、M&Aの実施有無が検討されます。

11.最終譲渡契約書の締結

デューデリジェンスの結果を踏まえ、最終条件交渉を実施します。

最終的な条件に双方が合意したら、最終譲渡契約書が締結されます。

基本合意契約書と違い、最終譲渡契約書には法的拘束力があるため、専門家とともに契約書を確認し、慎重に契約締結に臨みましょう。

12.クロージング

最終譲渡契約書を締結したら、クロージングに移ります。

クロージングは、契約内容をもとに、企業の株式や事業・人・資産などが実際に移動するステップです。

M&Aは契約上このステップで完了になりますが、クロージング後にはさまざまな課題が生まれ、従業員や取引先間で混乱する可能性があります。

円滑に事業を軌道に乗せるためには、この後の統合フェーズが非常に重要です。

–クロージング後の統合フェーズ–

クロージング後は、企業統合(PMI)のフェーズに移行します。M&A成立後、事業を円滑に進めるためには、丁寧にPMIを実施することが求められます。

13.PMIの実施

PMIで実施する内容は、主に以下の4つです。

- 社内外への情報開示

- 株主総会の開催

- 各登記の変更

- 体制の整備

社員や取引先など、社内外の関係者への情報開示を、いつ・どのタイミングで行うかを検討し、実施します。

また株主総会を開催し、現在の役員構成から変更するかや、新役員を起用するかなども検討しましょう。

社内の事務処理においては、株式の譲渡や交付、不動産や会社の所有者についての登記変更に加え、「経営、人事・労務、組織・人員配置、経理・財務、ITシステム、企業文化」などのスムーズな統合が求められます。

PMIには膨大な時間とリソースを要するため、初期の段階で成立後のPMIを見据えた計画を立てておくことが大切です。

M&Aのスケジュール表!成約までの目安期間は?

M&Aの流れにおける各ステップの目安期間をまとめました。

所要期間は案件によって異なりますが、スムーズに成約する場合の例として、ご確認ください。

| M&Aの流れ | 期間 |

| 1.M&A業者・専門家の選定 | 1か月目 |

| 2.M&Aアドバイザーとの契約 | |

| 3.自社資料の提出・提案資料の作成 | |

| 4.ノンネームシートによる買い手側の検討 | 2~3か月目 |

| 5.ネームクリアの確認 | |

| 6.秘密保持契約の締結・初期的検討 | |

| 7.トップ面談の実施 | 4~7か月目 |

| 8.意向表明書の提示 | |

| 9.基本合意契約書の締結 | |

| 10.デューデリジェンスの実施 | 8か月目 |

| 11.最終譲渡契約書の締結 | 9~11か月目 |

| 12.クロージング | 12か月目 |

| 13.PMI | 13か月目~ |

1か月目はM&Aの検討から、業者選定・契約、自社資料の提出・提案資料の作成を実施します。

2〜3か月目には、ノンネームシートによる買い手側の検討やネームクリアの確認が行われ、秘密保持契約を締結することが一般的です。

4〜7か月目に買い手企業が初期的な検討および、トップ面談を行い、8か月目からデューデリジェンスが実施されます。

9〜11か月目で最終譲渡契約書の締結を実施し、約12か月でクロージング、その後PMIが実施されます。

いずれも目安の期間であり、双方の企業の状態や都合次第で、スケジュールは大きく異なります。

M&Aで発生するお金の流れ・支払いのタイミング

続いて、M&Aで発生するお金の流れ・支払いのタイミングを解説します。

相談~基本合意契約時

相談〜基本合意契約時に発生する手数料は、以下の2つです。

- 相談料

- 着手金

相談料

相談料は、M&Aコンサルティングの相談をしたタイミングで発生する費用です。

多くのコンサルティング企業では無料ですが、1万円程度の相談料が発生するケースもあります。

着手金

着手金は、M&Aアドバイザーと契約したタイミングで発生する費用です。

M&Aが成立しなくても、着手金は返金されないケースが多いため、注意しておきましょう。

費用相場は「無料〜200万円程度」です。

買収成立まで

買収成立までは、主に以下の費用が発生します。

- デューデリジェンス費用

- 中間金

- リテイナーフィー(月額報酬)

デューデリジェンス費用

買い手企業が、買収監査を実施するタイミングで発生する費用です。

M&Aの業者ではなく、公認会計士や税理士などの専門家に調査を依頼します。

費用相場は「200〜1000万円程度」です。

中間金

中間金は、M&Aの基本合意書を交わしたタイミングで発生する費用です。

費用相場として、「無料〜100万円程度」もしくは「成功報酬の10〜20%程度」であることが一般的です。

リテイナーフィー(月額報酬)

リテイナーフィー(月額報酬)とは、M&Aアドバイザーと契約をしてから、M&A成立までの月額期間に発生する費用です。

長期になるケースもあるため、無料でない場合は報酬額に注意しておきましょう。

費用相場は「無料〜月額100万円程度」です。

M&A成立後

M&A成立後には、成功報酬の支払いがあります。

成功報酬

成功報酬は、M&Aの成立したタイミングで支払われる費用です。

一般的には、成功報酬の算出にレーマン方式が採用されており、最低報酬額を決めている企業もあります。

M&A業者によって報酬率は大きく異なりますが、費用は以下の「レーマン方式」を基準に算出されることが多くなっています。

- 取引金額5億円までの報酬率:5%(最低報酬あり)

- 取引金額5億円~10億円までの報酬率:4%

- 取引金額10億円~50億円までの報酬率:3%

- 取引金額50億円~100億円までの報酬率:2%

- 取引金額100億円以上の報酬率:1%

M&Aの流れで気を付けるべきポイント

経営者として、M&Aは何度も経験するケースは稀でしょう。

なので、M&Aの流れの中で気を付けるべきポイントを事前に把握しておき、失敗しないように立ち回ることが大切です。

売り手・買い手双方の観点で、気をつけるべきポイントを詳しく解説します。

売り手(売却側)のポイント

売り手(売却側)のポイントは以下の2つです。

- 紹介後すぐ対応できるよう準備しておく

- 正確な資料を用意する

紹介後すぐ対応できるよう準備しておく

企業を譲渡したいと考えても、買い手候補企業がすぐ見つからないケースがあり、候補先が見つからない期間が長引くほど、M&Aを進める体制が緩んでしまう傾向があります。

一方で買い手企業は、買収対象として同時に複数の企業を検討するケースが大半です。

紹介後に売り手企業の対応が遅ければ、他の企業に先を越されるかもしれません。

なので、ノンネームシートをもとに、正確な内容を知りたい旨を示された際に、迅速に対応できる体制を常に整えておきましょう。

正確な資料を用意する

M&Aの流れとして、基本合意契約の締結後に、デューデリジェンスが実施されます。

この時点で事前に提出された資料との祖語が発覚すると、買い手企業からの信頼失墜や、M&Aの破談に繋がる恐れがあります。

そのため、自社にとって不利益な情報があっても、漏れなく資料に記載することが重要です。

買い手側(買収側)のポイント

一方で、買い手側(買収側)のポイントは以下の3つです。

- トップ面談の時点で書類での検討を済ませておく

- デューデリジェンスの範囲を見極める

- 買収監査後からのスケジュールは余裕を持たせておく

トップ面談の時点で書類での検討を済ませておく

M&Aではトップ面談を実施する前に、売り手企業の企業概要書や詳細内容が記載された書類が、買い手側に提示されます。

トップ面談実施時点では書類に書いてある内容をもとに、不明点を聞くだけという状態にしておくことで、交渉がスムーズに進むでしょう。

デューデリジェンスの範囲を見極める

デューデリジェンスには、法務・財務・税務をはじめ、企業体制やITツール、労務制度など、様々なものがあり、調査項目にはきりがありません。

調査範囲とコスト・調査期間は比例するため、必ず把握しておきたい面に絞って、デューデリジェンスを実施しましょう。

買収監査後からのスケジュールは余裕を持たせておく

買収監査後は、最終契約書の締結やクロージング、PMIなど、やらなければならないことが多く、双方の企業が非常に忙しくなります。

この後のスケジュールをタイトに見積もっていると、思い通りにいかずミスにつながる可能性もあるため、余裕を持たせておくことが大切です。

まとめ

一般的なM&Aの流れは以下の通りです。

- M&A業者・専門家の選定

- M&Aアドバイザーとの契約

- 自社資料の提出・提案資料の作成

- ノンネームシートによる買い手側の検討

- ネームクリアの確認

- 秘密保持契約の締結・初期的検討

- トップ面談の実施

- 意向表明書の提示

- 基本合意契約書の締結

- デューデリジェンスの実施

- 最終譲渡契約書の締結

- クロージング

- PMIの実施

すべてのM&Aの検討段階から契約成立・クロージングまでは、およそ半年〜一年程度の期間が必要です。

また、PMIは企業の体制によって必要期間は大きく異なりますが、数か月〜一年程度の期間を要します。

M&A業者へ支払う手数料は、着手金や中間金、成功報酬などさまざまな種類がありますが、M&Aの成立時にのみ手数料を支払う「完全成功報酬制」がおすすめです。

当記事の内容や気をつけるポイントを押さえ、M&Aを成功させましょう。